Die US-Investmentbank Morgan Stanley bezeichnet den aktuellen Bullenmarkt in den USA als „episch“ und zieht Parallelen zu den Höchstständen des S&P 500 vor dem Platzen der Dotcom-Bubble und der Finanzkrise. Der japanische Index Nikkei 225 erreicht den höchsten Stand seit über 20 Jahren und der Deutsche Leitindex DAX flirtet seit über einer Woche mit der Marke von 13.000 Punkten.

An der Börse wird die Zukunft gehandelt. Was ist also der nächste Schritt für Investoren, die in den vergangenen Jahren Rekordsummen in passive Indexfonds, auch Exchange Trades Funds (ETF) genannt, gesteckt haben? – Die Antwort liegt auf der Hand: In den vergangenen Jahren sind die Kurse so stark gestiegen, dass Gewinnmitnahmen und Absicherungs-Strategien jetzt an Priorität gewinnen sollten. Und ganz genau so ist es auch, wenn man die aktuellen Meldungen der Fonds-Industrie aufmerksam verfolgt. Aktive Fondsmanager senken die Aktienquoten, sie erhöhen die Cashquoten und justieren ihr Risikomanagement.

Doch ETF-Investoren haben all diese Möglichkeiten nicht. Bei einem Börsencrash, der mit jedem neuen Rekord immer wahrscheinlicher wird, folgt der ETF seinem Index in den Abgrund – egal, ob er S&P 500, Nikkei oder DAX heißt. Für ETF-Investoren gibt es nur eine von zwei Möglichkeiten: Entweder sie verkaufen vor dem nächsten Crash, also jetzt – oder sie wechseln in aktive Fonds und können in ihren Lieblingsmärkten investiert bleiben. Mit der zweiten Lösung profitieren sie weiterhin von steigenden Kursen. Geht es bergab, dann greift das Risikomanagement des Fonds und sollte Verluste im Idealfall begrenzen.

Unser neuer Vergleichs-Chart – mit einem Klick den passenden Fonds finden

Nun ist der Mensch ein Gewohnheitstier und von Natur aus faul. Da ist es von Vorteil, dass es mit den neuen ETF-Profilen von FondsDISCOUNT.de noch nie so einfach war, einen besser performenden, aktiv gemanagten Fonds im Zielmarkt zu finden. Schauen wir uns die angesprochenen Indizes einmal genauer an.

S&P 500: Die „Rekordjagt der Aktien nimmt epische Proportionen an“, zitiert das Investment-Magazin Marketwatch aus einem Bericht von Morgan Stanley. Die Abweichungen der einzelnen Bewertungen und Wachstumsraten am US-Markt seien so niedrig wie zuletzt vor 40 Jahren. Aktien verhalten sich so eigenwillig zu zuletzt 2001. Nicht nur der S&P 500, auch der Dow, Nasdaq und Russell 2000 Index haben ihre eigenen Höchstmarken in diesem Jahr schon gebrochen. ETF-Investoren, bei denen jetzt die Alarmglocken läuten, geben die ISIN oder WKN ihres US-Indexfonds einfach bei FondsDISCOUNT.de in der Fonds-Suche ein.

Mit einem Klick auf unser neues ETF-Profil sehen passive Investoren zunächst die technischen Daten ihres Indexfonds und weiter unten einen Chart, in welchem aktive Vergleichsfonds automatisch eingeblendet werden.

Im aktuellen Beispiel sind es drei Tranchen des Morgan Stanley INVF US Growth Fund, die die Performances des Comstage S&P 500 Indexfonds über fünf Jahre deutlich in den Schatten stellt. Die Z-Tranche des Fonds (ISIN: LU0360477805) ist mit einem DAB-Depot über FondsDISCOUNT.de ohne Ausgabeaufschlag erhältlich.

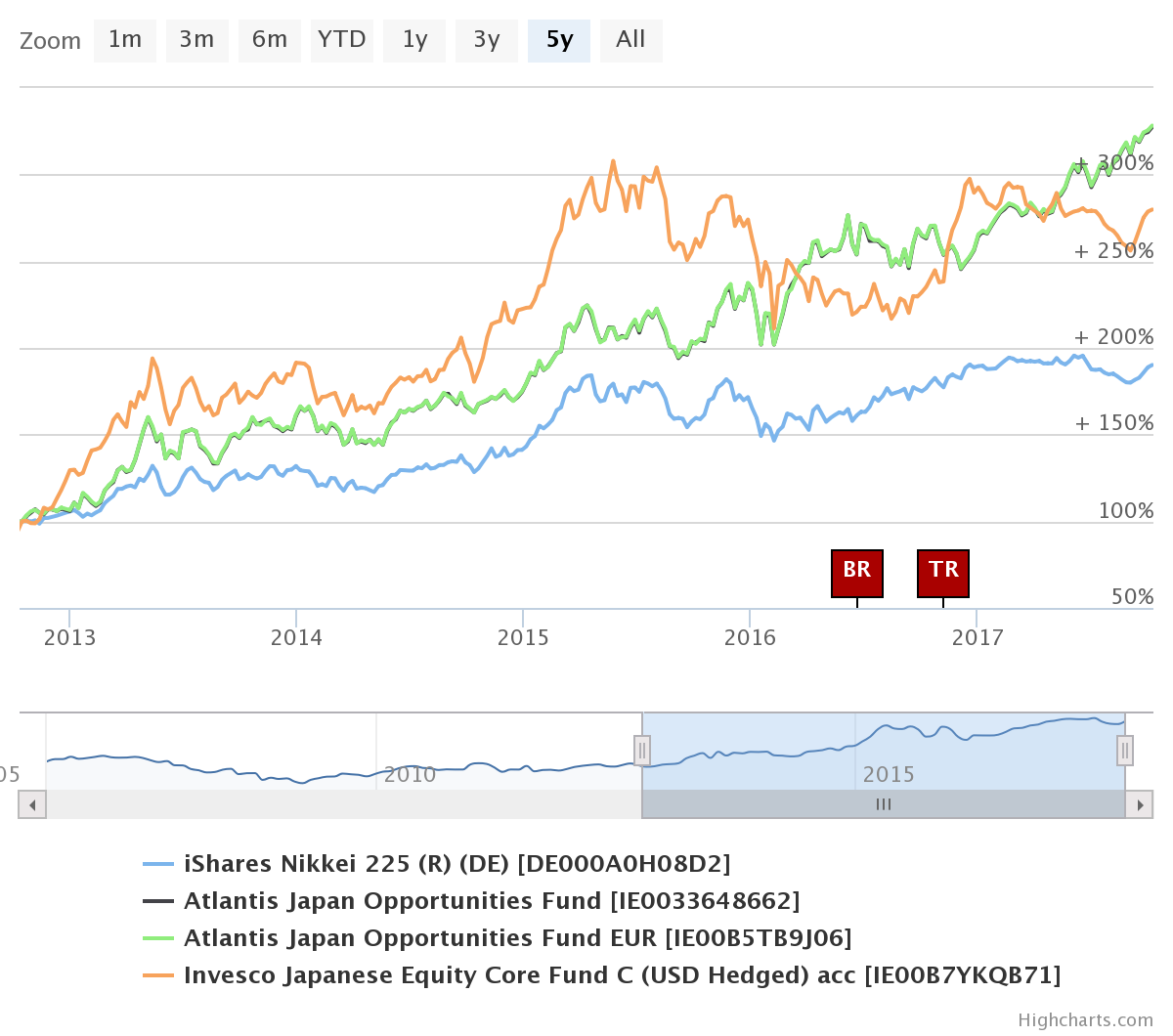

Der japanische Index Nikkei 225 ist z.B. über einen ETF des Anbieters iShares für Investoren zugänglich. Welchen ETF-Anbieter man wählt, ist allerdings zweitrangig, wenn man sich unseren Vergleichs-Chart mit aktiven Fonds ansieht. Angezeigt werden zwei Fonds von Atlantis Investments (ISIN: IE0033648662) und Invesco Global Asset Management (ISIN: IE00B7YKQB71), die in der Vergangenheit auch nach Gebühren deutlich besser gelaufen sind als der Nikkei 225.

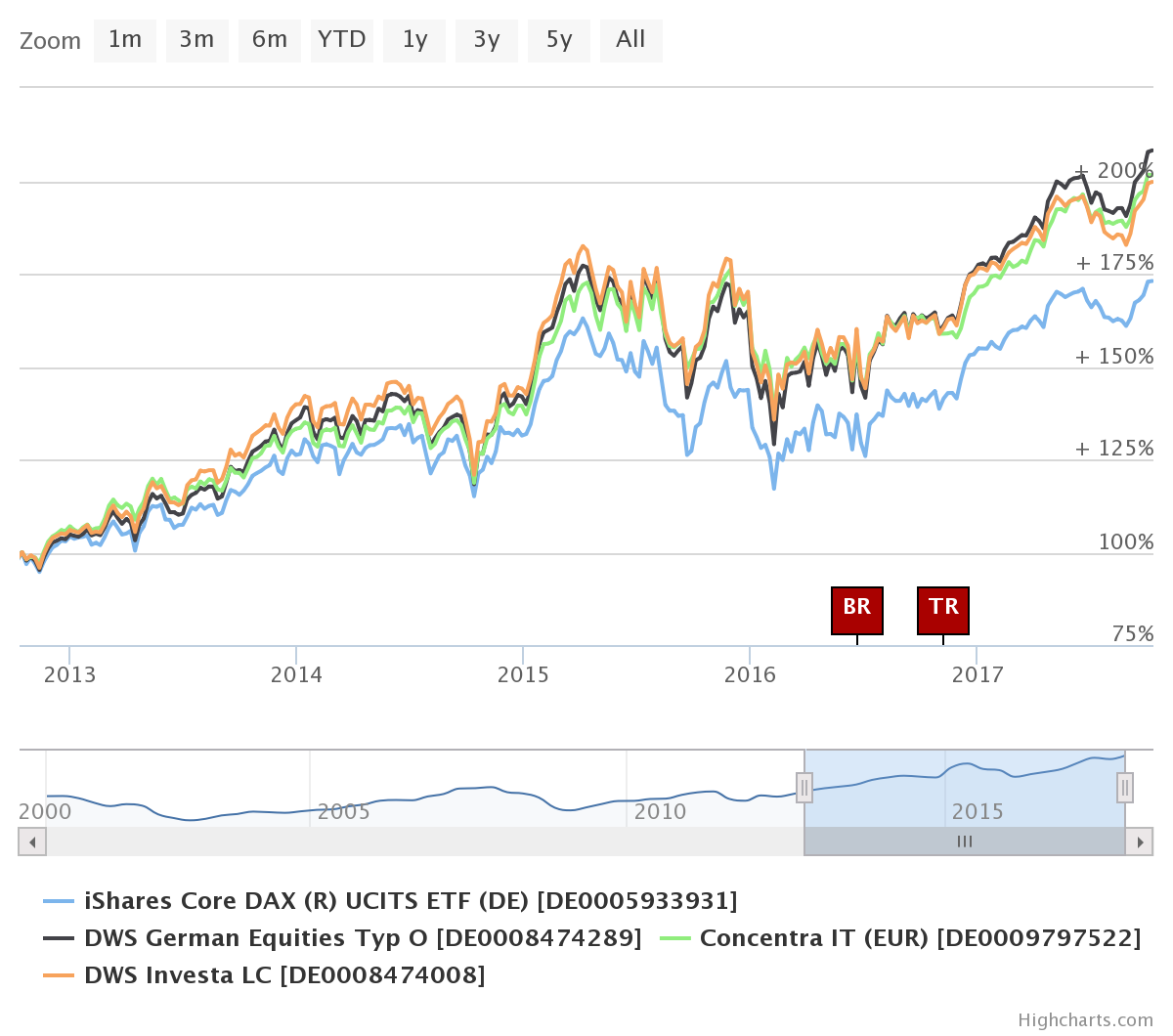

Abschließend lohnt sich noch ein Blick auf den DAX. Mit knapp 13.000 Punkten auf einem Allzeithoch, gibt es dennoch überzeugende Argumente, sich von ETFs auf den deutschen Leitindex zu verabschieden. Diese Gründe heißen DWS German Equities Typ O (ISIN: DE0008474289), Concentra IT (ISIN: DE0009797522) und DWS Investa LC (ISIN: DE0008474008).

Fazit: Die Chancen stehen immer im Verhältnis zu den Risiken. Mit einem Blick auf die hohen Bewertungen an den Aktienmärkten lohnt es sich für passive Investoren, die Gewinne mitzunehmen und ab jetzt in aktive Fonds zu investieren. Über FondsDISCOUNT.de gibt es alle hier vorgestellten Fonds ohne Ausgabeaufschlag.

;) Foto: © crescendo / fotolia

Ein Mindestmaß an Risikomanagement hat seinen Preis - wer schaut da noch auf Gebühre.

Foto: © crescendo / fotolia

Ein Mindestmaß an Risikomanagement hat seinen Preis - wer schaut da noch auf Gebühre.